Der digitale Euro im programmierbaren Zahlungsverkehr

Die Innovationen rund um Industrie 4.0 und Internet der Dinge (IoT) werden die deutsche Wirtschaft in den nächsten Jahren nachhaltig verändern. Die Digitalisierung und Automatisierung beschleunigt dabei auch den Wandel des Finanzsektors. Denn die digitalisierten und automatisierten Geschäftsprozesse sind nur möglich im Rahmen effizienter und kostengünstiger Methoden zur Zahlungsabwicklung.

Dies umfasst auch die Anweisung von Kleinstbeträgen (Micropayments) insbesondere im Anwendungsbereich Maschine zu Maschine (M2M). Gleichzeitig eröffnen sich weitere Geschäftsfelder zur Abwicklung grenzüberschreitender Wirtschaftsleistungen, wie z.B. die kryptografische Tokenisierung von Vermögenswerten und die sich daran anschließende Möglichkeit nutzungsgebundener Geschäfte (pay per use). Damit verbunden ist die weltweite Vernetzung von Produktionsmaschinen und bisher voneinander isolierten Lieferketten über derzeitige Branchengrenzen hinaus.[1]

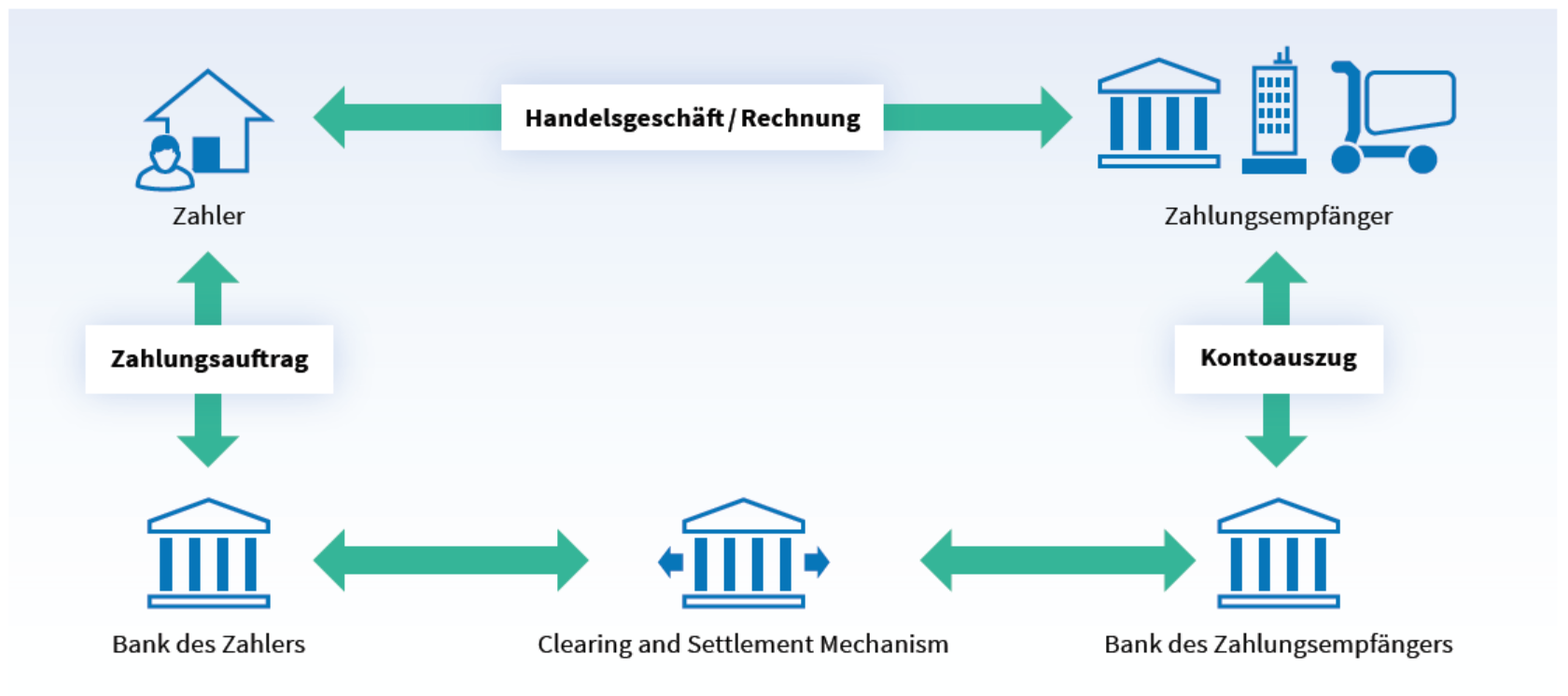

Das konventionelle Zahlungssystem SEPA ist für diese Herausforderungen nur bedingt ausgelegt, da stets ein Intermediär benötigt wird zur Bestätigung der Zahlung. Der Transfer findet nicht direkt von A zu B statt (peer to peer), sondern zwischen den Banken des Zahlungsabsenders und des Zahlungsempfängers – im Hintergrund übernehmen Clearinghäuser die finale Abwicklung zwischen den beteiligten Kreditinstituten.

"Zahlungssysteme wie SEPA können derzeit keine Maschinenidentitäten abbilden und somit durch IoT-Geräte initiierte Transaktionen nicht zuordnen."[2] Für das Auslösen von Zahlungsaufträgen wird eine menschliche Interaktion benötigt. Noch fehlen langfristig erprobte Standards für M2M-Zahlungen, die eine vollständig automatisierte Verarbeitung abbilden können und regulatorisch konform sind.

Prozessschema des SEPA-Zahlungsverkehrs

"Der programmierbare Euro", 2021, S. 4

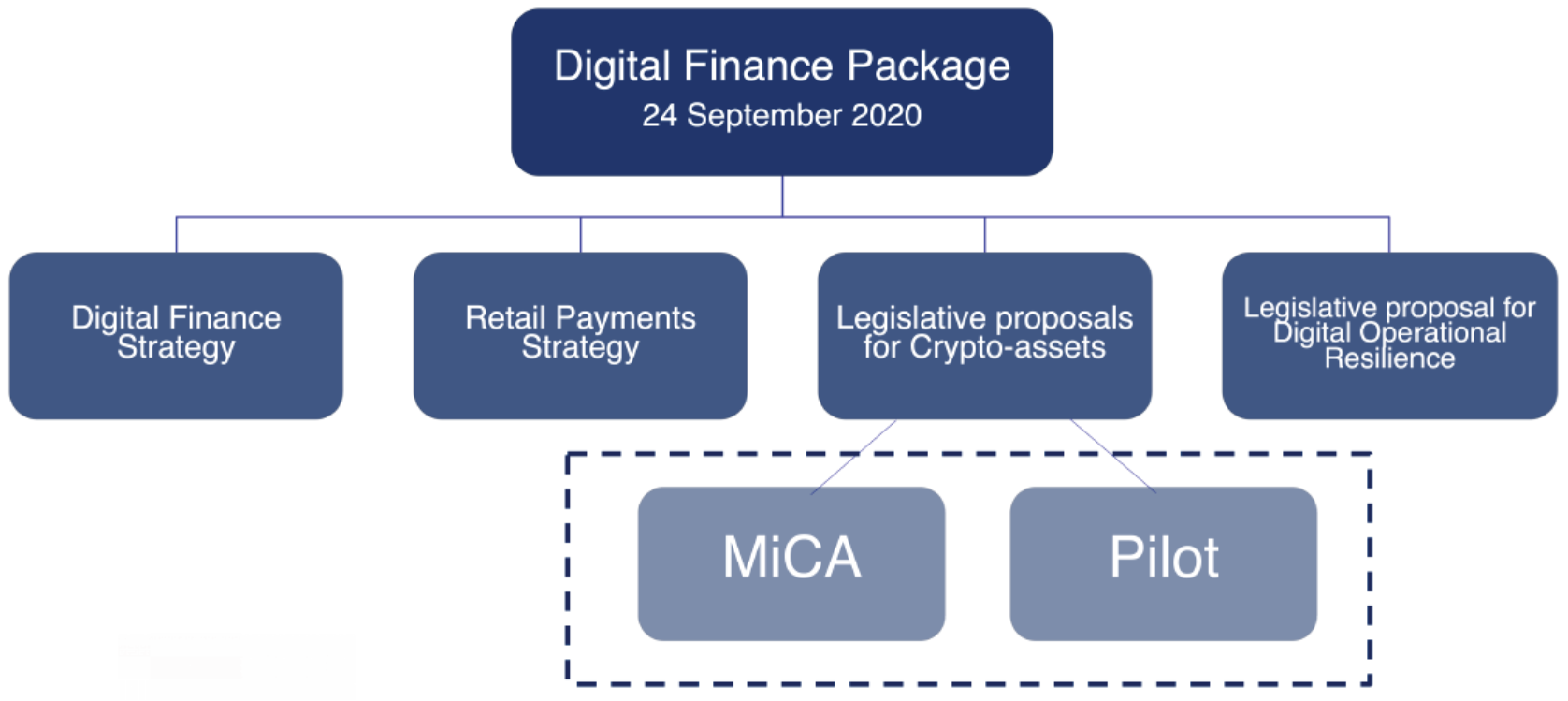

Ein digitales Finanzpaket für Europa

Um für die vorgenannten Anwendungsfälle ein regulatorisches Handlungsfeld zu schaffen, hat die Europäische Kommission im September 2020 ihr „Digital Finance Package“ veröffentlicht. Ziel ist ein an die Finanzmarktrichtlinie (MiFID) angelehntes vollharmonisiertes Rahmenwerk für den Umgang mit Kryptowerten vor allem zum Schutz der Verbraucher und zur Steuerung der operationellen Risiken von in der EU tätigen Unternehmen.

Das Gesetzespaket umfasst Strategien für ein digitales Zahlungs- und Finanzwesen, Verordnungen zu Märkten für Kryptowerte (MiCA) und zur digitalen Betriebsstabilität (DORA) sowie eine Pilotregelung für Marktinfrastrukturen, die auf Distributed-Ledger-Technologie basieren (DLT Pilot). Mit diesen Regelungen werden die Lücken in den bestehenden EU-Rechtsvorschriften geschlossen und zugleich sichergestellt, dass der geltende Rechtsrahmen nicht die Nutzung neuer digitaler Finanzinstrumente behindert. [3]

"The Markets in Crypto Assets (MiCA)", 2021, S. 3

Im Rahmen der MiCA-VO werden u.a. Ausgabe, Vertrieb und Handel von Krypto-Assets sowie die Zulassung und Beaufsichtigung von Anbietern geregelt. Die DLT-Pilotregelungen bilden eine "zeitlich befristete Regulatory Sandbox für Handel und Abwicklung von DLT-Finanzinstrumenten".

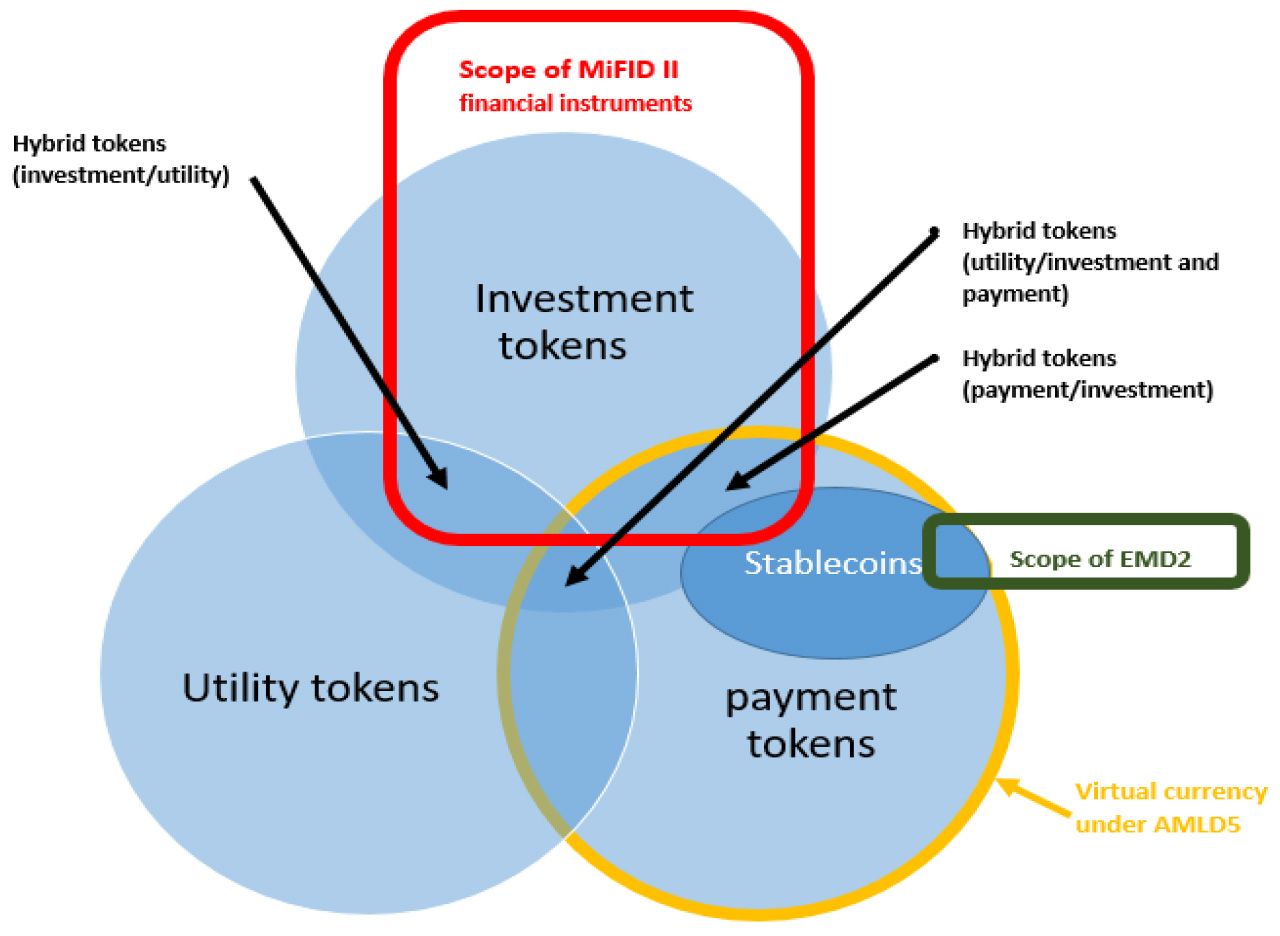

Ein wesentlicher Bestandteil des EU-Rechtsrahmens ist auch eine Taxonomie von Definitionen verschiedener Arten von Kryptowerten, die sich in Anlehnung an den Vorschlag der European Banking Authority (EBA) auf drei Kategorien aufteilt:[4]

- E-Geld Token (payment/exchange tokens) dienen einerseits als Tauschmittel, um den Kauf oder Verkauf von Leistungen zu ermöglichen, die vom Emittenten des Tokens bereitgestellt werden. Sie werden auch zu Anlagezwecken und zur Wertaufbewahrung genutzt. Dazu gehört auch die Kategorie der „Stablecoins“ – eine relativ neue Form von Zahlungs-Token, die unterschiedliche Mechanismen zur Stabilisierung der Volatilität verwenden. Sie verschaffen typischerweise keine Rechte, wie das bei Investment- oder Utility-Token der Fall ist.

- Wertreferenzierte Token (investment/security tokens) gewähren in der Regel Rechte, z.B. in Form von Eigentumsrechten und/oder dividendenähnlichen Ansprüchen. Beispielsweise können im Zusammenhang mit der Kapitalbeschaffung Asset-Token im Rahmen von Initial Coin Offerings (ICO) oder Security Token Offerings (STO) ausgegeben werden. Dies ermöglicht Unternehmen, Kapital für ihre Projekte zu beschaffen, indem sie digitale Token im Austausch gegen Fiat-Geld oder andere Krypto-Assets ausgeben.

- Utility Token sind Kryptowerte, die den Zugriff auf ein bestimmtes Produkt oder eine bestimmte Dienstleistung bereitstellen, aber nicht als Zahlungsmittel für andere Produkte oder Dienstleistungen akzeptiert werden. Beispielsweise kann im Zusammenhang mit Cloud-Diensten ein Token ausgegeben werden, um den Zugriff zu erleichtern. Im Gegensatz zu Security Token wird beim Kauf von Utility Token kein tatsächlicher Anteil am monetären Eigentum eines Unternehmens übertragen.

Bildquelle: Europäische Kommission

Bildquelle: Europäische Kommission

"Proposal for a Regulation on Markets in Crypto-assets",

September 2020, S. 7

Formen des programmierbaren Zahlungsverkehrs

Die Deutsche Bundesbank und das Bundesministerium der Finanzen führten in 2021 einen branchenübergeifenden Fachdiskurs über die Ausgestaltungsmöglichkeiten programmierbarer Geldformen zur Abwicklung von innovativen Geschäftsfällen. Mit Bezug auf die Programmierbarkeit wurden programmierbare Zahlungen von programmierbarem Geld abgegrenzt.

- Als programmierbare Zahlungen wurden Überträge von Geld definiert, bei denen Zeitpunkt, Betragshöhe und Art des Übertrags durch vorher, nicht ad hoc beim Zahlungsvorgang, vorgegebene Bedingungen bestimmt werden.

- Programmierbares Geld wird als eine digitale Ausprägung von Geld definiert, bei welcher der Nutzer auf der Basis der Eigenschaften des digitalen Geldes selbst inhärente Logiken für bedingte Verwendungen programmieren kann.

Die Distributed Ledger Technologie (DLT) ermöglicht dabei die programmierbare, autonome und automatisierte Prozessabwicklung mithilfe von Smart Contracts, in denen reale Güter und Dienstleistungen digital als Token repräsentiert werden. "Die Möglichkeit zur Einbettung in programmierbare Anwendungen ist das eigentlich neue Merkmal des Geldes, das in dezentralen Netzwerken genutzt werden kann. Sie erst erlaubt die Nutzung der DLT für die vollständige Abwicklung von Geschäftsprozessen."[5]

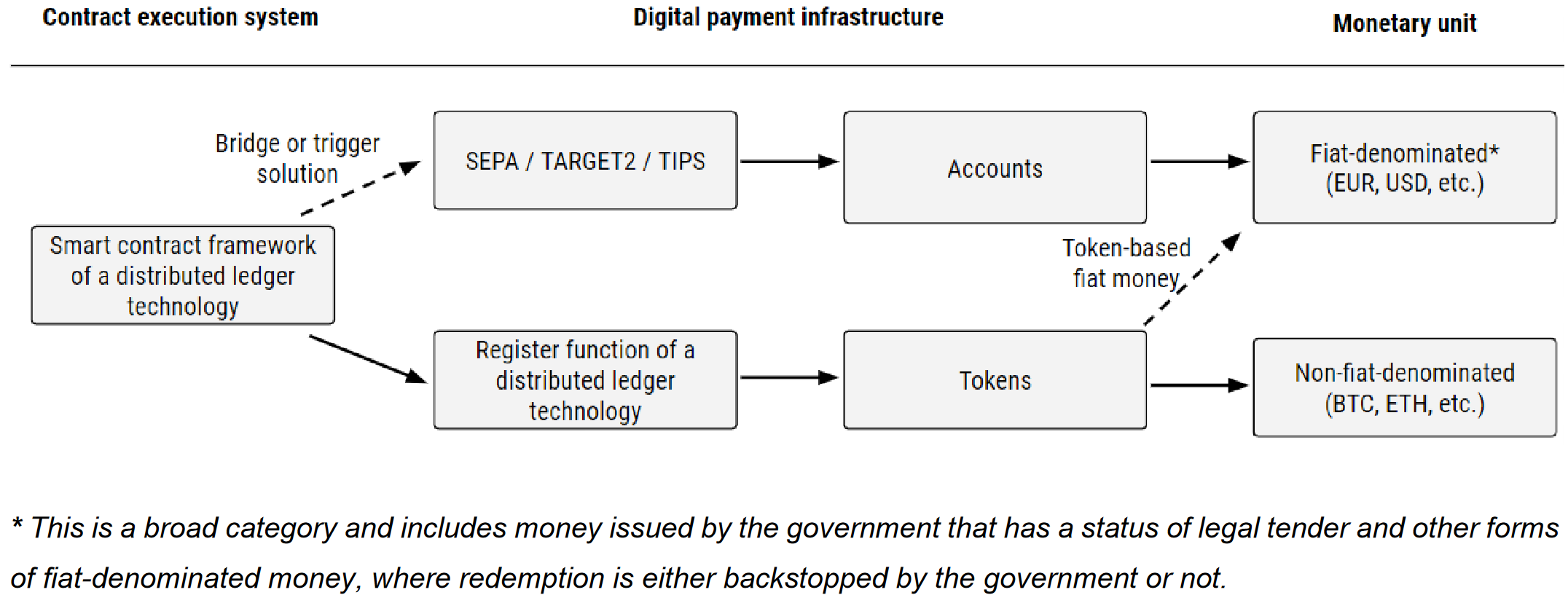

Der programmierbare Zahlungsverkehr auf Basis der Distributed Ledger Technologie

Die Technologie der verteilten Hauptbücher (distributed ledger) ist im Wesentlichen eine in einem Computer-Netzwerk verteilte Datenbank zur Aufzeichnung von Wert-Informationen, die über einen zentralen Validierungsprozess (consensus mechanism) gesteuert wird. Es kann sich um eine Datenbank handeln, deren Inhalt öffentlich einsehbar ist (permissonless ledger), oder sie kann auf eine bestimmte Gruppe von Benutzern beschränkt sein. Der Inhalt ist in diesem Fall nur für berechtigte Teilnehmer sichtbar (permissioned ledger).

Bei der automatischen Ausführung von Zahlungen auf Basis von Maschinen- oder Sensordaten ist die Integrität der Daten das wichtigste Kriterium. Die DLT-Systeme werden im Rahmen dieser Prozesse zur "Quelle der Wahrheit" (single source of truth, SSOT) – sie übernehmen technisch automatisiert die Notarfunktion zwischen allen beteiligten Parteien auf drei Ebenen:

- Vertragsabwicklungssystem

- Digitale Zahlungsinfrastruktur

- Geldeinheit

Im Vertragsausführungssystem werden die Zahlungsanweisungen (DLT-basierte Smart Contracts) programmiert und in die Geschäftsprozesse integriert. Damit können Maschinen in der Zukunft zu Marktteilnehmern werden, Preise verhandeln und selbstständig Zahlungen leisten.

Die digitale Zahlungsinfrastruktur bestimmt, über welche Kanäle die Zahlungen verarbeitet und abgewickelt werden. Das traditionelle Bankkontensystem wird um DLT-Netzwerke erweitert, welche Zahlungen abwickeln, die durch DLT-basierte Smart Contracts ausgelöst wurden.

Die Geldeinheit bezeichnet die Rechnungseinheit, in der Zahlungen getätigt werden. Dafür können tokenbasierte Währungseinheiten denominiert in EUR oder USD verwendet werden oder DLT-native Werteinheiten wie BTC und ETH.

"The Future of Payments in a DLT-based European Economy", Dezember 2020, S. 6

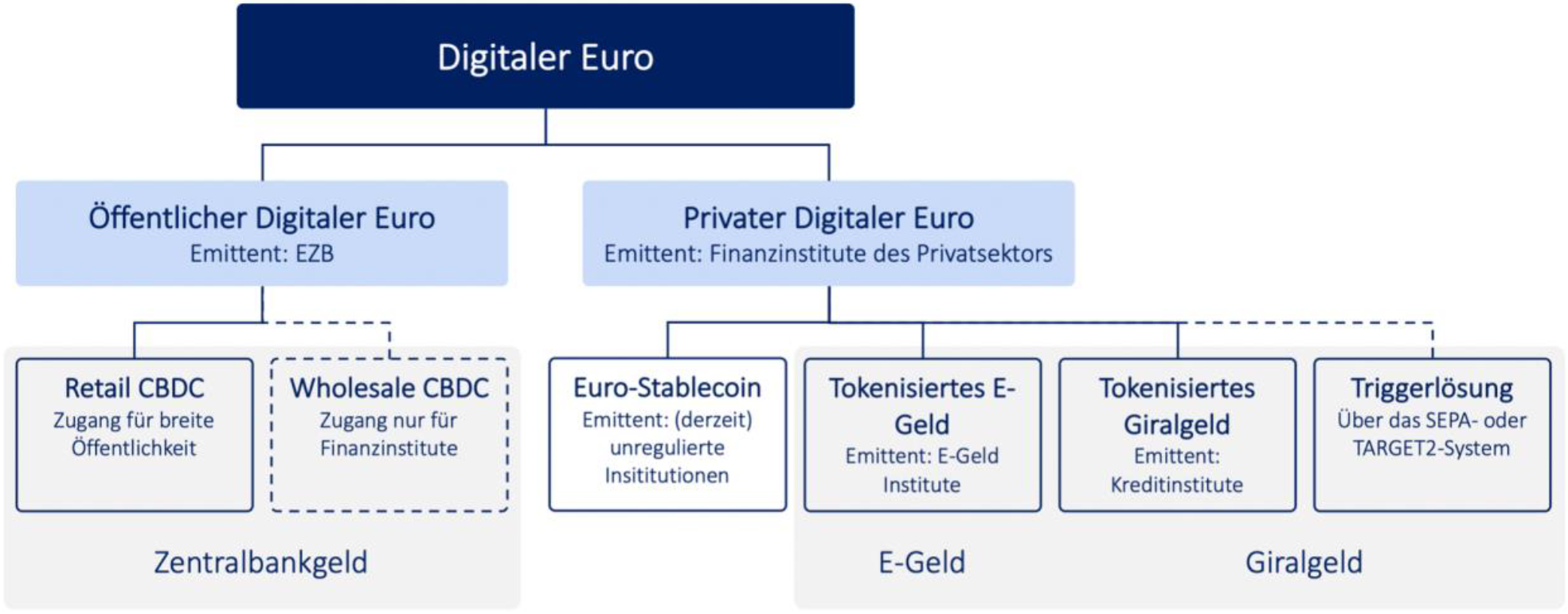

Taxonomie des programmierbaren Euro

Der Einsatz der DLT-Systeme und ihrer programmierbaren Zahlungen erfordert den Einsatz von programmierbaren Geldformen. Denn die Leistungen und Werte können innerhalb der DLT-Systeme nur in Form von Tokens transferiert werden. "Das Giralgeld der Geschäftsbanken oder die Guthaben auf einem Zentralbankkonto sind zwar auch digital im klassischen Sinne des Wortes, aber nicht tokenisiert und somit nicht unmittelbar durch DLT in automatisierten Verfahren nutzbar."[6]

Da die Lieferprozesse und Zahlungsvorgänge heutiger Geschäftsvorfälle überwiegend in unterschiedlichen IT-Systemen verwaltet werden, dient der im Einsatz befindliche digitale Euro "nur" der Verwaltung von Eigentum an einem Euro-Betrag via Bankkonto mit Überweisungsfunktion. Der programmierbare Euro erlaubt zusätzlich den Einbau einer Logik in die Geldflüsse und somit die Integration von Leistung und Gegenleistung in Echtzeit.[7]

Derzeit bestehen mehrere Konzepte, den digitalen Euro als Token programmierbar zu gestalten. Dies sind unter anderem:

- Digitale Zentralbankwährungen (CBDC) werden von einer Zentralbank als gesetzliches Zahlungsmittel im jeweiligen Währungsraum an alle Verbraucher ausgegeben (Retail), oder einer begrenzten Nutzergruppe von Geschäftsbanken zur Abwicklung von Finanzmarkttransaktionen zugewiesen (Wholesale). CBDCs sind kein Bestandteil des EU Digital Finance Package.

- Tokenisiertes Geschäftsbankgeld wird ausgegeben von regulierten Finanzorganisationen, z.B. Geschäftsbanken. Geschäftsbank Euro-Token sind kein gesetzliches Zahlungsmittel und nur teilweise durch Zentralbankreserven gedeckt (fractional reserve system). Es besteht allerdings die Pflicht zum jederzeitigen Umtausch in gesetzliche Zahlungsmittel.

- Tokenisiertes E-Geld wird ausgegeben von E-Geld-Instituten. E-Geld ist kein gesetzliches Zahlungsmittel und im Regelfall vollständig abgesichert. Im Sinne der MiCA-Verordnung werden sie als Payment Tokens (E-Money) klassifiziert.

- Fiat-gebundene Stablecoins werden derzeit von unregulierten Privatunternehmen ausgegeben und bilden den Preis einer Fiat-Währung nach. Sie sind aber weder gesetzliches Zahlungsmittel noch besteht eine Verpflichtung, sie gegen gesetzliches Zahlungsmittel umzutauschen. Aus diesem Grund weisen sie Kontrahenten-, Wechselkurs- und Liquiditätsrisiken auf. Nach der MiCA-Verordnung werden sie als wertreferenzierte Token klassifiziert.

"Programmierbare Zahlungen im Bereich IoT", 2021, S. 9

Die Triggerlösung als Übergang

Neben der Entwicklung tokenbasierter Werteinheiten werden sogenannte Trigger- oder auch Brückenlösungen als technologische Verbindung zwischen dem SEPA-System und einer DLT-basierten Anwendung getestet. Das DLT-System übernimmt die vereinbarte Leistung sowie die Datenkommunikation und "triggert" eine Zahlung im SEPA-System über die Weitergabe der Transaktionsinformationen.

Die Bundesbank hatte 2021 zusammen mit der Deutschen Börse eine Trigger-Lösung zu Testzwecken mit dem Projekttitel Blockbaster (Blockchain Based Settlement Technology Research) entwickelt. Im konkreten Testfall wurde von der Deutschen Finanzagentur eine Bundesanleihe digital auf einem DLT-System emittiert.

Zwei Softwaremodule, eine Triggerchain der Bundesbank und ein Transaktionskoordinator der Deutschen Börse bilden die Schnittstelle zwischen einer privaten DLT-Umgebung für Wertpapiere (Assetchain) und dem Echtzeit-Bruttoabwicklungssystem (RTGS) TARGET2 des Eurosystems. [8]

Vorteil der Trigger-Lösung ist, dass bereits bestehende Zahlungsverkehrssysteme genutzt werden können, obwohl diese selbst keine programmierbaren Anwendungen beinhalten. Die geldseitige Abwicklung bleibt auch konform mit allen regulatorischen Erfordernissen. Systemseitig müssen für die Implementierung von Trigger-Lösungen nur geringfügige technische Anpassungen vorgenommen werden und sind daher relativ schnell umsetzbar und für vielfältige Anwendungen nutzbar.

Nachteilig für den industriellen Einsatz von Triggerlösungen ist, dass die Überweisung von Kleinstbeträgen ökonomisch nicht effizient umsetzbar ist und dass Maschinen keine Identitäten erhalten, was das selbständige Verhandeln von Preisen und Auslösen von Zahlungen behindert. Zudem sind die bestehenden Zahlungssysteme für Trigger-Lösungen nur an Werktagen und nicht rund um die Uhr einsatzfähig.

Auf kurze und mittlere Sicht wird die Triggerlösung programmierbare Zahlungen ermöglichen und DLT-Netzwerke mit der existierenden IBAN-Konteninfrastruktur verbunden. Mit der Einführung von digitalem Zentralbankgeld ist um 2026 zu rechnen.[9] Bis dahin werden die ersten Banken und E-Geldinstitute in Deutschland einen programmierbaren Euro auf den Markt bringen, der auf DLT-Basis durch Smart Contracts transferiert werden kann.